5 Bước khai báo thuế TNCN online?

5 Bước khai báo thuế TNCN online? Căn cứ tính thuế thu nhập từ kinh doanh với cá nhân không cư trú? Căn cứ tính thuế thu nhập từ tiền lương, tiền công với cá nhân không cư trú?

5 Bước khai báo thuế TNCN online?

Dưới đây là cách khai báo thuế online.

Để quyết khai báo thuế thu nhập cá nhân online, người dân thực hiện 6 bước sau:

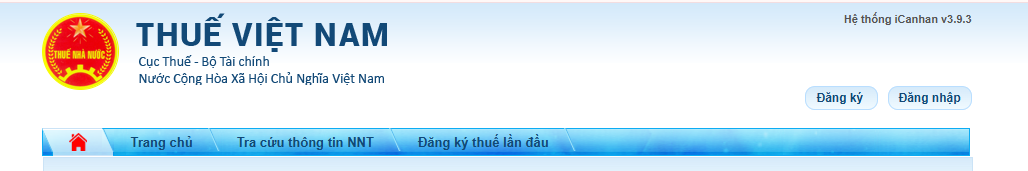

Bước 1: Truy cập vào website https://canhan.gdt.gov.vn/ của Tổng cục Thuế

Bước 2: Đăng nhập vào tài khoản của hệ thống nộp thuế cá nhân

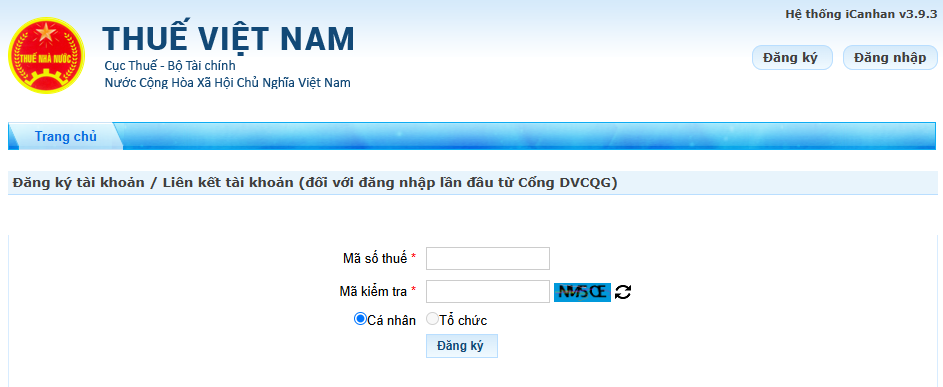

Nếu chưa có tài khoản thì cần thực hiện Đăng ký tài khoản như sau:

Điền đầy đủ thông tin về mã số thuế, mã kiểm tra > chọn Cá nhân > chọn Đăng ký

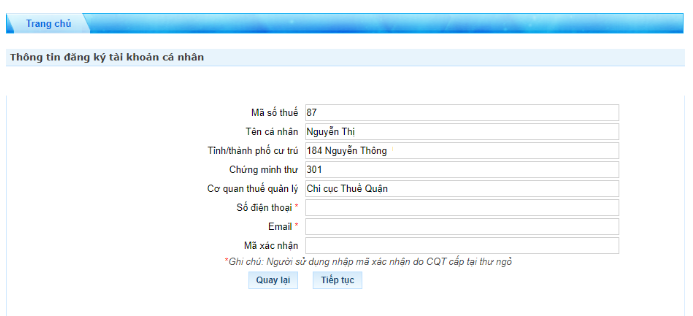

Bước 3: Điền đầy đủ thông tin kê khai trực tuyến:

Thông tin cá nhân

Số điện thoại;

Email;

Mã xác nhận: Nhập mã xác nhận cơ quan thuế gửi. Trường hợp chưa có thì bỏ trống mục này

Sau đó nhấn Tiếp tục

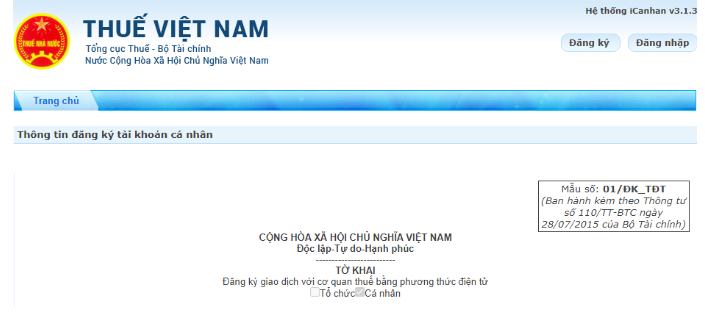

Bước 4: Hệ thống hiện thị tờ khai “Đăng ký giao dịch với cơ quan thuế bằng phương thức điện tử”, NNT kiểm tra lại thông tin và chọn Hoàn thành đăng ký.

Bước 5: Trường hợp có mã xác nhận của cơ quan thuế: Hệ thống thông báo hoàn thành đăng ký và gửi thông báo về email và gửi mật khẩu đăng nhập vào số điện thoại đăng ký.

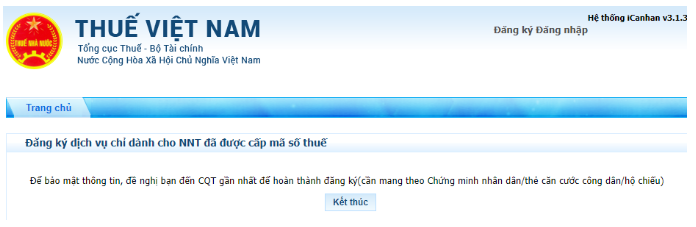

Trường hợp khai báo thuế TNCN online chưa có mã xác nhận của cơ quan thuế: Hệ thống thông báo “Để bảo mật thông tin, đề nghị bạn ra cơ quan thuế gần nhất để hoàn thành đăng ký (cần mang theo CMND/CCCD/Hộ chiếu)“

Sau đó nhấn chọn Kết thúc.

5 Bước khai báo thuế TNCN online? chỉ mang tính tham khảo.

5 Bước khai báo thuế TNCN online? (Hình từ Internet)

Thu nhập chịu thuế đối với cá nhân kinh doanh được xác định như thế nào?

Căn cứ Điều 10 Luật Thuế thu nhập cá nhân 2007 (được sửa đổi bởi Khoản 4 Điều 2 Luật sửa đổi các Luật về thuế 2014) theo quy định thu nhập chịu thuế đối với cá nhân kinh doanh như sau:

- Cá nhân kinh doanh nộp thuế thu nhập cá nhân theo tỷ lệ trên doanh thu đối với từng lĩnh vực, ngành nghề sản xuất, kinh doanh.

- Doanh thu là toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ.

Trường hợp cá nhân kinh doanh không xác định được doanh thu thì cơ quan thuế có thẩm quyền ấn định doanh thu theo quy định của pháp luật về quản lý thuế.

- Thuế suất:

+ Phân phối, cung cấp hàng hoá: 0,5%;

+ Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 2% .

Riêng hoạt động cho thuê tài sản, đại lý bảo hiểm, đại lý xổ số, đại lý bán hàng đa cấp: 5%;

+ Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu: 1,5%;

+ Hoạt động kinh doanh khác: 1%.

Căn cứ tính thuế thu nhập từ kinh doanh với cá nhân không cư trú là gì?

Căn cứ Điều 17 Thông tư 111/2013/TT-BTC có quy định căn cứ tính thuế thu nhập từ kinh doanh với cá nhân không cư trú như sau:

Thuế thu nhập cá nhân đối với thu nhập từ kinh doanh của cá nhân không cư trú được xác định bằng doanh thu từ hoạt động sản xuất, kinh doanh nhân (×) với thuế suất.

- Doanh thu:

Doanh thu từ hoạt động kinh doanh của cá nhân không cư trú được xác định như doanh thu làm căn cứ tính thuế từ hoạt động kinh doanh của cá nhân cư trú theo hướng dẫn tại khoản 1, Điều 8 Thông tư 111/2013/TT-BTC .

- Thuế suất

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ kinh doanh của cá nhân không cư trú quy định đối với từng lĩnh vực, ngành nghề sản xuất, kinh doanh như sau:

+ 1% đối với hoạt động kinh doanh hàng hóa.

+ 5% đối với hoạt động kinh doanh dịch vụ.

+ 2% đối với hoạt động sản xuất, xây dựng, vận tải và hoạt động kinh doanh khác.

Trường hợp cá nhân không cư trú có doanh thu từ nhiều lĩnh vực, ngành nghề sản xuất, kinh doanh khác nhau nhưng không tách riêng được doanh thu của từng lĩnh vực, ngành nghề thì thuế suất thuế thu nhập cá nhân được áp dụng theo mức thuế suất cao nhất đối với lĩnh vực, ngành nghề thực tế hoạt động trên toàn bộ doanh thu.

Căn cứ tính thuế thu nhập từ tiền lương, tiền công với cá nhân không cư trú là gì?

Căn cứ Điều 18 Thông tư 111/2013/TT-BTC có quy định căn cứ tính thuế thu nhập từ tiền lương, tiền công với cá nhân không cư trú như sau:

(1) Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công nhân (×) với thuế suất 20%.

(2) Thu nhập chịu thuế từ tiền lương, tiền công của cá nhân không cư trú được xác định như đối với thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công của cá nhân cư trú theo hướng dẫn tại khoản 2 Điều 8 Thông tư 111/2013/TT-BTC.

Việc xác định thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công tại Việt Nam trong trường hợp cá nhân không cư trú làm việc đồng thời ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thực hiện theo công thức sau:

- Đối với trường hợp cá nhân người nước ngoài không hiện diện tại Việt Nam:

|

Tổng thu nhập phát sinh tại Việt Nam |

= |

Số ngày làm việc cho công việc tại Việt Nam |

x |

Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) |

+ |

Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

|

Tổng số ngày làm việc trong năm |

|

|

|

|

|

|

Trong đó: Tổng số ngày làm việc trong năm được tính theo chế độ quy định Bộ Luật Lao động 2019 của Việt Nam.

- Đối với các trường hợp cá nhân người nước ngoài hiện diện tại Việt Nam:

|

Tổng thu nhập phát sinh tại Việt Nam |

= |

Số ngày có mặt ở Việt Nam |

x |

Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) |

+ |

Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

|

365 ngày |

|

|

|

|

|

|

Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam tại điểm a, b khoản 2 Điều 18 Thông tư 111/2013/TT-BTC là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền lương, tiền công do người sử dụng lao động trả hoặc trả hộ cho người lao động.

Từ khóa: Khai báo thuế TNCN online Bước khai báo thuế TNCN online 5 Bước khai báo thuế TNCN online Khai báo thuế TNCN Bước khai báo thuế TNCN Căn cứ tính thuế thu nhập Căn cứ tính thuế Cá nhân không cư trú Thuế thu nhập từ tiền lương

- Nội dung nêu trên được NhanSu.vn biên soạn và chỉ mang tính chất tham khảo, không thay thế cho các tư vấn chuyên sâu từ chuyên gia.

- Điều khoản được áp dụng (nếu có) có thể đã hết hiệu lực tại thời điểm bạn đang đọc. Quý khách vui lòng kiểm tra lại thông tin trước khi áp dụng.

- Mọi ý kiến thắc mắc về bản quyền, nội dung của bài viết vui lòng liên hệ qua địa chỉ email hotrophaply@NhanSu.vn;

Đăng xuất

Đăng xuất

Việc làm Hồ Chí Minh

Việc làm Hồ Chí Minh

Nhân viên văn phòng làm gì? Công việc thực tế và mức lương năm 2026

Nhân viên văn phòng làm gì? Công việc thực tế và mức lương năm 2026

Nhân viên văn phòng cần kỹ năng gì để tăng lương nhanh hơn trong 2026?

Nhân viên văn phòng cần kỹ năng gì để tăng lương nhanh hơn trong 2026?

Sinh viên Luật đi làm pháp chế doanh nghiệp: Lộ trình thực tế từ thực tập đến quản lý

Sinh viên Luật đi làm pháp chế doanh nghiệp: Lộ trình thực tế từ thực tập đến quản lý

Các vị trí phổ biến trong ngành Luật: Nên bắt đầu từ đâu?

Các vị trí phổ biến trong ngành Luật: Nên bắt đầu từ đâu?

Nhân viên tuyển dụng là làm gì? Chi tiết về công việc và mức lương 2026

Nhân viên tuyển dụng là làm gì? Chi tiết về công việc và mức lương 2026

Cách đọc tin tuyển Trợ lý Luật sư để không ứng tuyển nhầm chỗ

Cách đọc tin tuyển Trợ lý Luật sư để không ứng tuyển nhầm chỗ

Việc làm phát triển mặt bằng: Cần kỹ năng gì để ứng tuyển và lương ra sao?

Việc làm phát triển mặt bằng: Cần kỹ năng gì để ứng tuyển và lương ra sao?

Tuyển dụng Kiểm soát nội bộ: Doanh nghiệp cần ai, làm gì, và tiêu chí tuyển dụng

Tuyển dụng Kiểm soát nội bộ: Doanh nghiệp cần ai, làm gì, và tiêu chí tuyển dụng

Việc làm Năng lượng/Môi trường: Đằng sau “nghề xanh” là công việc và thu nhập như thế nào?

Việc làm Năng lượng/Môi trường: Đằng sau “nghề xanh” là công việc và thu nhập như thế nào?

Ngành Tài chính Ngân hàng: Học gì, làm gì, lương bao nhiêu?

Ngành Tài chính Ngân hàng: Học gì, làm gì, lương bao nhiêu?