Thông tư 69/2025: Hướng dẫn xác định số thuế GTGT được hoàn đối với hàng hóa, dịch vụ xuất khẩu?

Hướng dẫn xác định số thuế GTGT được hoàn đối với hàng hóa, dịch vụ xuất khẩu như thế nào?

Thông tư 69/2025: Hướng dẫn xác định số thuế GTGT được hoàn đối với hàng hóa, dịch vụ xuất khẩu?

Ngày 01/7/2025, Bộ trưởng Bộ Tài chính ban hành Thông tư 69/2025/TT-BTC quy định chi tiết một số điều của Luật Thuế giá trị gia tăng và hướng dẫn thực hiện Nghị định 181/2025/NĐ-CP.

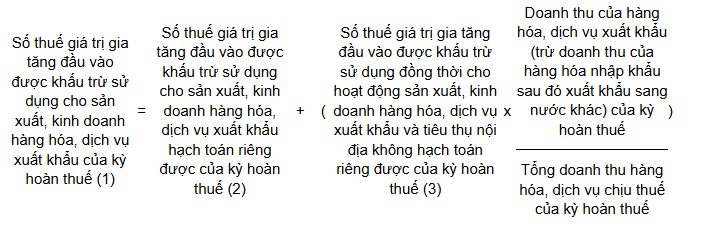

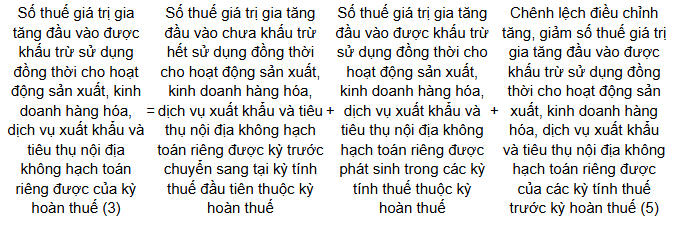

Căn cứ Phụ lục II ban hành kèm theo Thông tư 69/2025/TT-BTC Hướng dẫn xác định số thuế GTGT được hoàn đối với hàng hóa, dịch vụ xuất khẩu đối với trường hợp cơ sở kinh doanh trong tháng, quý vừa có hàng hóa, dịch vụ xuất khẩu, vừa có hàng hóa, dịch vụ tiêu thụ nội địa như sau:

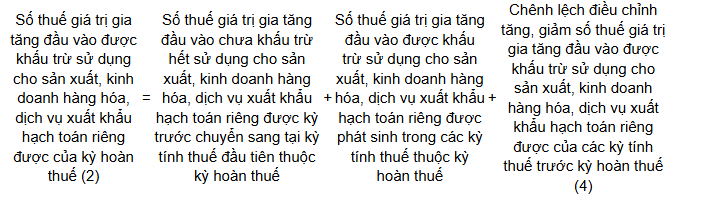

Trong đó:

- Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế (4) = Điều chỉnh tăng số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế trừ (-) Điều chỉnh giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế.

- Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế (5) = Điều chỉnh tăng số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế trừ (-) Điều chỉnh giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế.

- Nếu số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu của kỳ hoàn thuế (1) nêu trên sau khi bù trừ với số thuế giá trị gia tăng phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa còn lại từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ xuất khẩu. Số thuế giá trị gia tăng được hoàn của hàng hóa, dịch vụ xuất khẩu không vượt quá 10% doanh thu của hàng hóa, dịch vụ xuất khẩu (trừ doanh thu của hàng hóa nhập khẩu sau đó xuất khẩu sang nước khác) của kỳ hoàn thuế.

Thông tư 69/2025: Hướng dẫn xác định số thuế GTGT được hoàn đối với hàng hóa, dịch vụ xuất khẩu? (Hình từ Internet)

Việc hoàn thuế GTGT đối với xuất khẩu được quy định như thế nào?

Căn cứ khoản 1 Điều 15 Luật Thuế giá trị gia tăng 2024 quy định về việc hoàn thuế giá trị gia tăng đối với xuất khẩu như sau:

- Cơ sở kinh doanh trong tháng, quý có hàng hóa, dịch vụ xuất khẩu nếu có số thuế giá trị gia tăng đầu vào chưa được khấu trừ hết từ 300 triệu đồng trở lên thì được hoàn thuế giá trị gia tăng theo tháng, quý, trừ trường hợp hàng hoá nhập khẩu sau đó xuất khẩu sang nước khác;

- Cơ sở kinh doanh trong tháng, quý vừa có hàng hoá, dịch vụ xuất khẩu, vừa có hàng hoá, dịch vụ tiêu thụ nội địa thì cơ sở kinh doanh phải hạch toán riêng số thuế giá trị gia tăng đầu vào sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu; trường hợp không hạch toán riêng được thì số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ xuất khẩu được xác định theo tỷ lệ giữa doanh thu của hàng hóa, dịch vụ xuất khẩu trên tổng doanh thu hàng hóa, dịch vụ chịu thuế của kỳ hoàn thuế. Kỳ hoàn thuế được xác định từ kỳ tính thuế giá trị gia tăng có số thuế giá trị gia tăng đầu vào chưa khấu trừ hết liên tục chưa được hoàn thuế đến kỳ tính thuế có đề nghị hoàn thuế.

Số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ xuất khẩu (bao gồm số thuế giá trị gia tăng đầu vào hạch toán riêng được và số thuế giá trị gia tăng đầu vào được xác định theo tỷ lệ nêu trên) nếu sau khi bù trừ với số thuế giá trị gia tăng phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa còn lại từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ xuất khẩu. Số thuế giá trị gia tăng được hoàn của hàng hóa, dịch vụ xuất khẩu không vượt quá 10% doanh thu của hàng hóa, dịch vụ xuất khẩu của kỳ hoàn thuế. Số thuế giá trị gia tăng đầu vào đã được xác định cho hàng hóa, dịch vụ xuất khẩu nhưng chưa được hoàn do vượt quá 10% doanh thu của hàng hóa, dịch vụ xuất khẩu của kỳ hoàn thuế trước được khấu trừ vào kỳ tính thuế tiếp theo để xác định số thuế giá trị gia tăng được hoàn của hàng hóa, dịch vụ xuất khẩu kỳ hoàn thuế tiếp theo.

Thời điểm xác định thuế GTGT là khi nào?

Căn cứ tại Điều 8 Luật Thuế giá trị gia tăng 2024 quy định như sau:

Thời điểm xác định thuế giá trị gia tăng

1. Thời điểm xác định thuế giá trị gia tăng được quy định như sau:

a) Đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua hoặc thời điểm lập hóa đơn, không phân biệt đã thu được tiền hay chưa thu được tiền;

b) Đối với dịch vụ là thời điểm hoàn thành việc cung cấp dịch vụ hoặc thời điểm lập hóa đơn cung cấp dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

2. Thời điểm xác định thuế giá trị gia tăng đối với hàng hóa, dịch vụ sau đây do Chính phủ quy định:

a) Hàng hóa xuất khẩu, hàng hóa nhập khẩu;

b) Dịch vụ viễn thông;

c) Dịch vụ kinh doanh bảo hiểm;

d) Hoạt động cung cấp điện, hoạt động sản xuất điện, nước sạch;

đ) Hoạt động kinh doanh bất động sản;

e) Hoạt động xây dựng, lắp đặt và hoạt động dầu khí.

Theo đó, thời điểm xác định thuế giá trị gia tăng được quy định như sau:

- Đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua hoặc thời điểm lập hóa đơn, không phân biệt đã thu được tiền hay chưa thu được tiền;

- Đối với dịch vụ là thời điểm hoàn thành việc cung cấp dịch vụ hoặc thời điểm lập hóa đơn cung cấp dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Thời điểm xác định thuế giá trị gia tăng đối với hàng hóa, dịch vụ sau đây do Chính phủ quy định:

- Hàng hóa xuất khẩu, hàng hóa nhập khẩu;

- Dịch vụ viễn thông;

- Dịch vụ kinh doanh bảo hiểm;

- Hoạt động cung cấp điện, hoạt động sản xuất điện, nước sạch;

- Hoạt động kinh doanh bất động sản;

- Hoạt động xây dựng, lắp đặt và hoạt động dầu khí.

Xem thêm

Từ khóa: Xác định số thuế GTGT Số thuế GTGT được hoàn Thuế GTGT được hoàn Thuế GTGT được hoàn đối với hàng hóa Dịch vụ xuất khẩu Hoàn thuế giá trị gia tăng Thuế giá trị gia tăng Thuế GTGT Thông tư 69/2025 Thông tư 69/2025/TT-BTC

- Nội dung nêu trên là phần giải đáp, tư vấn của chúng tôi dành cho khách hàng của NhanSu.vn, chỉ mang tính chất tham khảo;

- Điều khoản được áp dụng (nếu có) có thể đã hết hiệu lực tại thời điểm bạn đang đọc. Quý khách vui lòng kiểm tra lại thông tin trước khi áp dụng;

- Mọi ý kiến thắc mắc về bản quyền, nội dung của bài viết vui lòng liên hệ qua địa chỉ email hotrophaply@NhanSu.vn;

Đăng xuất

Đăng xuất